La BoE ha suggerito che nei prossimi mesi manterrà un orientamento più neutrale relativamente ai tassi di interesse e questo potrebbe far vivere rialzi al Gbp nelle prossime settimane.

La BoE ha suggerito che nei prossimi mesi manterrà un orientamento più neutrale relativamente ai tassi di interesse e questo potrebbe far vivere rialzi al Gbp nelle prossime settimane.

Secondo Bloomberg il dato dovrebbe scendere a 650,000 unità di lavoro perse continuando cosi a dimostrare che il mercato non è ancora pronto ad una reazione.

Il futuro dell’azienda, quindi, è inevitabilmente nelle mani del governo americano e nella sua decisioni di concedere o meno gli aiuti richiesti. In caso risposta negativa la società si troverebbe costretta a seguire la procedura indicata della legge fallimentare attualmente in vigore in america, cercando di preservare così l’attività aziendale ed, eventualmente, procedere alla liquidazione.

Il rimbalzo di ieri viene attribuito anche alle notizie dalla Cina che dovrebbe annunciare a breve, probabilmente domani, un nuovo piano di stimolo che dovrebbe avere degli effetti positivi sull’economia cinese.

I dati sull’inflazione sono stati negativi mostrando segni di decrescita dei prezzi e rischi di inizio di un processo di deflazione. Ancor più di quanto detto per il Regno Unito, il discorso post decisione della Banca Centrale avrà la sua importanza.

Infatti Trichet ha sempre una grande influenza sull’andamento del mercato e secondo molti dovrebbe negare la possibilità di ulteriori tagli del costo del denaro.

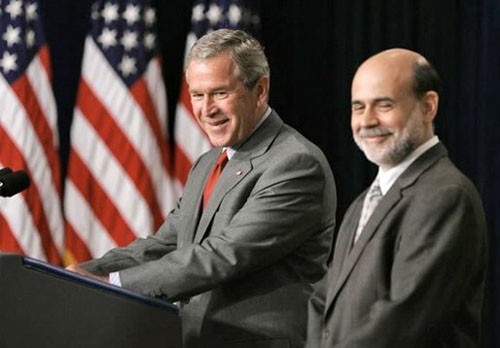

Il discorso di Bernanke ha chiarito che gli Usa avranno obbligatoriamente la necessita di espandere il proprio deficit e i mezzi che verranno destinati al settore bancario saranno di circa 700 miliardi di Usd. Il governatore della banca centrale ha anche detto che il salvataggio di AIG lo ha particolarmente “infastidito” rispetto ad altri interventi governativi ma l’obiettivo della Fed deve comunque essere quello di permettere al sistema finanziario di continuare ad andare avanti e quindi non si tirerà indietro neanche in questo caso.

Il primo elemento che potrà avere degli effetti sull’andamento del dollaro nelle prossime settimane sarà legata alle politiche intraprese da Obama che con un’intenzione di intervenire direttamente nel capitale di grandi banche potrebbe far accrescere il rapporto deficit/pil Usa che si trova al 12,5%.

In tutto questo contesto il discorso di Bernanke può essere considerato almeno in parte “colpevole†dei movimenti che abbiamo notato sui mercati. Il governatore della Fed ha denotato la situazione attuale indicando come tale condizione economica non sia ancora prossima alla conclusione e sottolineando che i tassi di interesse rimarranno per tutto il 2009 a questi livelli.

In questo modo il dollaro e lo Yen hanno finito la giornata in rialzo se confrontati con l’inizio settimana piuttosto burrascoso che aveva visto entrambe le valute perdere parecchie posizioni nei confronti dell’Euro in particolar modo. L’intervento sopra menzionato ha chiarificato che lo stato non ha intenzione di nazionalizzare le principali banche del paese (smentendo le voci che circolavano su Citigroup) ed il programma di rilancio avrà il solo effetto di controllare che le banche in difficoltà siano sufficientemente capitalizzate e potrebbe prevedere degli sforzi ulteriori per iniettare liquidità laddove il mercato richiederebbe sostegno alle banche con maggiori problemi.

Il primo movimento da notare per chi ama investire nell’oro è stato quello dell’oro che ha sfondato la barriera dei 1000 dollaro per poi ritornare sotto questo valore. I mercati azionari hanno avuto l’ennesimo crollo significativo e i titoli di stato hanno avuto un rally importantissimo.

La reazione delle principali valute fa riflettere su alcune considerazioni fatte finora relativamente alle correlazioni che hanno guidato il mercato in questi ultimi mesi. Prima fra tutte è quella relativa al movimento di dollaro e yen che hanno chiuso in pesante ribasso nei confronti di valute a maggior rendimento e mettendo a rischio quel valore intrinseco di valute più sicure che hanno avuto a partire dall’inizio di questa crisi.

Il dollaro ha continuato il suo momento di forza ed in questo senso ha contribuito fortemente il discorso di Bernanke alla London School of Economics che si é focalizzato sulle cause della crisi e sugli interventi intrapresi da parte della FED per aumentare la liquidita sui mercati confrontando con quanto fatto da altre banche centrali che non sono riuscite ad ottenere gli effetti desiderati..

La zona euro ha fatto registrare dati negativi nella settimana passata e eventuali cali nel mercato azionario americano non mancheranno di indebolire l’Euro come avvenuto nelle ultime settimane. Ci attendiamo che questa correlazione rimarrá elevata anche nelle prossime settimane e I risultati nelle quotazioni saranno legate alla percezione del rischio. Sará importante vedere come le quotazioni dell’Euro reagiranno ai provvedimenti presi nel corso del G20 di questo fine settimana ed in questo senso sará importante vedere come reagiranno le borse questa mattina.

Lo Yen ha visto aumentare la Sua volatilitá nelle ultime settimane ed é spesso stato il termomentro relativamente alla percezione del rischio sul mercato. Il G20 potrebbe nel breve termine riportare un po’ di fiducia e qualora ció avvenisse si dovrebbe assistere ad un calo delle quotazioni dello Yen. Si dovrá valutare se le promesse relativamente ad interventi fiscali potrebbbero dare qualche spinta al mercato. Qualora questo non avvenisse la situazione del mercato potrebbe avere un deterioramento e la volatilitá, che era diminuita nelle ultime 2 settimane, sta ritornando a livelli elevati.

E così una delle banche più importanti e più influenti non solo degli USA, ma del mondo intero, com’è Citigroup, pubblicizza in ogni dove la sua proposta a tasso 4% per certificati di deposito a sei mesi, facendo però andare su tutte le furie banche di proporzioni molto più modeste come la Virginia Commerce Bank, la quale per non far migrare i propri clienti, ha dovuto assicurare loro un tasso d’interesse di mezzo punto più alto.

Tra le notizie da tenere in considerazione in questo inizio di settimana c’é anche quella relative ai primi provvedimenti di Obama che saranno incentrati sulla ripresa economica.

Da notare che la volatilitá rimane ancora piuttosto elevata nelle ultime sedute sebbene si stia riducendo e questo elemento, indicatore della rischiositá attuale, va a favorire il USD.